Por Redacción PortalPortuario.cl

@PortalPortuario

La escasez de suministro de transporte marítimo se redujo aún más para los exportadores en 2022 debido a la congestión terrestre crónica en los principales puertos y terminales de Europa, lo que redujo la frecuencia de las escalas de los buques Pure Car Truck Carrier (PCTC) y, por lo tanto, la capacidad, según informó VesselsValue.

La escasez de suministro de transporte marítimo se redujo aún más para los exportadores en 2022 debido a la congestión terrestre crónica en los principales puertos y terminales de Europa, lo que redujo la frecuencia de las escalas de los buques Pure Car Truck Carrier (PCTC) y, por lo tanto, la capacidad, según informó VesselsValue.

El espacio de la terminal se agotó por completo en agosto en los principales centros del Mediterráneo y el noroeste de Europa, incluidos Bremerhaven, Zeebrugge y Amberes, lo que provocó retrasos récord para los transportistas de vehículos en los principales servicios transatlánticos y de Asia a Europa.

La escasez de camioneros, estibadores, microchips y barcos significó que los automóviles permanecieran en los puertos por más tiempo, sin dejar espacio para nuevas entregas. El suministro de PCTC ya era escaso al entrar en 2022, según los pedidos de embarcaciones históricamente bajos desde 2016 con un promedio de cuatro unidades por año, seguido de un exceso de desguace en el primer año del Covid-19.

Lo anterior dejó al sector en un estado peligroso para hacer frente a los máximos de demanda o períodos sostenidos de congestión, los cuales se materializaron el año pasado y ampliaron el desequilibrio entre la oferta y la demanda, elevando las tarifas y los valores.

Por el lado de la demanda, el fuerte crecimiento del comercio de vehículos eléctricos (EV) de China elevó las millas de carga CEU globales en +1,2 %. Las exportaciones chinas de vehículos terminados superaron c. 3 millones de unidades a diciembre, logrando c. 54% de crecimiento año tras año (YoY).

En este sentido, Tesla volvió a ser el actor estrella, basado en el aumento de las entregas de su Gigafactory en Shanghái. El rival BYD se convirtió en propietario de un barco y ordenó seis unidades repartidas en tres astilleros chinos, lo que sugiere que están surgiendo nuevos modelos liderados por fabricante de equipos originales de China. Mientras que una parte menor -pero creciente- de vehículos ligeros terminados se envió en contenedores y estantes dedicados metidos en bodegas de carga, “sintomático de un mercado de PCTC hambriento de suministro”, recalcó la entidad.

De esta forma, “2022 fue un año dorado para los proveedores de tonelaje que lograron ganancias de stock impresionantes de fletamentos altamente rentables”, enfatizó la empresa de inteligencia de mercado. Lo que se aceleró después de que el Lake Geneva (6.178 CEU, enero de 2015, Imabari) se extendiera a Nissan por 100.000 USD/día en agosto en un contrato de doce meses.

Cabe mencionar que el mismo barco se fijó en 40.000 USD/día para Glovis a fines de 2021, lo que equivale a un aumento de +150% en nueve meses. “Los fletadores se vieron obligados a tomar embarcaciones en acuerdos más largos de tres y cinco años, a tarifas diarias más altas al cierre de 2022, mientras que la demolición era prácticamente inexistente debido a la escasez general de PCTC”, remarcó la compañía.

A finales de 2022, el índice VV 1YR 6.500 CEU Time Charter había subido 200% hasta los 103.000 USD/día. Un PCTC estándar de 6.500 CEU de 10 años de antigüedad aumentó su valor en +84% a USD 84 millones.

“El sentimiento se ha suavizado según un armador líder este mes, citando vientos en contra de la recesión que destruyen la demanda de ventas. Sin embargo, todavía no estamos viendo ningún debilitamiento en los valores. Por el contrario, las tarifas de los vuelos chárter siguen subiendo y respaldando valores más altos”, acotó la empresa.

“Los fundamentos de la escasez de suministro tienen otros doce meses para desarrollarse, posiblemente más, hasta que el sector se reequilibre con una armada de entregas previstas para 2024 y 2025. Es casi seguro que esto reducirá las tarifas de flete y los valores de los activos, a menos que China continúe con su asombrosa trayectoria de crecimiento. La parte superior del ciclo está cerca, pero aún no hemos llegado allí”, añadió.

Los acuerdos más grandes para S&P giraron en torno a 10 a 15 YO Midsize construidos en China. Hoegh Maputo (4.900 CEU, julio de 2011, Xiamen Shipbuilding) y Hoegh Singapur (4.900 CEU, noviembre de 2011, Xiamen Shipbuilding) fueron adquiridas por Neptune Lines por 39,5 millones de USD cada una en febrero, en comparación con valores VV de 33,15 millones de USD.

En septiembre, XT Shipping adquirió Lake Superior (4.902 CEU, junio de 2007, Xiamen Shipbuilding) por USD 50 mil de Eastern Pacific. El valor de VV fue de USD 46,63 mil el día anterior a la venta. “Una unidad más antigua y menos eficiente en comparación con el par Hoegh, que cotiza con una calificación CII más baja. Sin embargo, los compradores estaban dispuestos a pagar una prima de USD +10,5 millones para asegurar este activo solo siete meses después. Confirmando una fuerte apreciación interanual de c.25% para las medianas de 15 años”, señaló VesselsValue.

Otros acuerdos involucraron opciones de compra desencadenadas por Hoegh. Large Car Truck Carrier (LCTC) Hoegh Tracer (8.500 CEU, marzo de 2016, Xiamen Shipbuilding) se compró a Ocean Yield por USD 53,2 millones en agosto. “Un trato de ganga para uno de los barcos más grandes en el agua que debe haber complacido a los accionistas. El cuarto buque fletado a casco desnudo que Hoegh declaró opciones de compra. VV valoró este barco en USD 91,08 millones el 1 de agosto. Podría haber ganado más en el mercado de vuelos chárter, si Hoegh pudiera permitirse este lujo”, argumentó.

El sentimiento alcista se reafirmó mes a mes (MoM) para los activos de aguas profundas, con un aumento del +84% en el año basado en un estándar de 10 años de 6.500 CEU. Esto se sumó al crecimiento de +50% logrado en 2021. “Un mercado chárter al rojo vivo se reafirmó al alza en noviembre después de que Midsize Lake Kivu (4.902 CEU, noviembre de 2006, Xiamen Shipbuilding) se arreglara en lugar de venderse, a 75 000 USD/día durante tres años a Suardiaz, lo que hizo que el proveedor de tonelaje EPS ganara 82 millones de USD. para el periodo”, indicó la analista al respecto.

Vehículos eléctricos

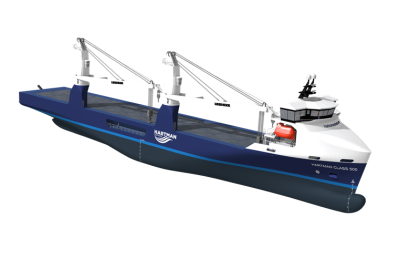

El mayor crecimiento del comercio de vehículos eléctricos obligó a los armadores a ordenar barcos más grandes en 2022. La demanda de EV continúa transformando la flota porque los pesos unitarios son más grandes ??y las dimensiones son generalmente más anchas que las unidades ICE (motor de combustión interna) heredadas, lo que determina que se requiere más capacidad para transportar el mismo número de automóviles en todo el mundo debido al peso muerto.

El mayor crecimiento del comercio de vehículos eléctricos obligó a los armadores a ordenar barcos más grandes en 2022. La demanda de EV continúa transformando la flota porque los pesos unitarios son más grandes ??y las dimensiones son generalmente más anchas que las unidades ICE (motor de combustión interna) heredadas, lo que determina que se requiere más capacidad para transportar el mismo número de automóviles en todo el mundo debido al peso muerto.

La congestión portuaria crónica en Europa provocó que el operador líder WalWil detuviera por completo las reservas en octubre y noviembre, lo que afectó las exportaciones de línea a América del Norte, Extremo Oriente, Oriente Medio y Oceanía. Una decisión operativa dramática que se consideró necesaria para proteger los contratos de los OEM, aliviar la presión de la terminal y recuperar la integridad del cronograma en su red global.

Paradójicamente, las tarifas de flete aumentaron a pesar de la reducción de los niveles de servicio para los transportistas, debido a la reducción del suministro. Los PCTC fueron absorbidos por el comercio de aguas profundas de China a expensas de otras rutas menos atractivas, incluidas entre 3.000 y 4.000 CEU que normalmente se emplean a nivel intrarregional.

El suministro corto de PCTC se mantuvo atascado en c. 590 buques (>4.000 CEU) durante todo el año, lo que significó que los cargadores tuvieron que pagar primas más altas para asegurar capacidad adicional y mantener los contratos actualizados para la renovación.

La demanda superó la oferta debido a la continua demanda reprimida, el fuerte crecimiento del comercio de vehículos eléctricos de China y el aumento de la congestión portuaria en Europa, lo que ralentizó la frecuencia de las llamadas de los barcos.